שוק המיזוגים ורכישות עובר שינוי דרסטי. נוצרות הזדמנויות לצמוח במהירות, וגם להירכש במחירים גבוהים שלא ראינו בעבר. אבל העסקאות האלו הרבה יותר מסוכנות. בפוסט זה אציג את ההזדמנויות וגם את הסיכונים.

צמיחה אורגנית או רכישות

שתי דרכים לצמוח –

תשקיע בפיתוח, מכונות, אנשים, ידע וכו' – צמיחה אורגנית.

רכישת חברות בתחום הביזנס שלך, או בתחום אחר – צמיחה באמצעות M&A.

מה יותר טוב?

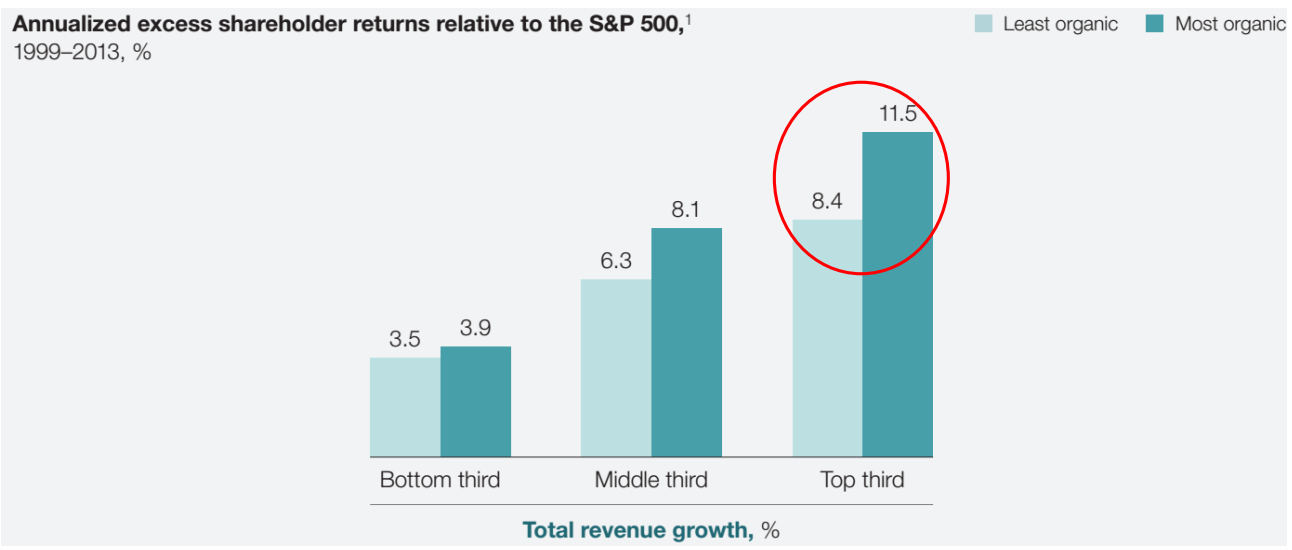

הניתוח של McKinsey מראה שהתשואה על השקעה אורגנית היא גבוהה יותר.

בתרשים להלן ניתן לראות זאת – מדגם של 550 חברות אמריקאיות ואירופאיות גדולות - בחלוקה לפי שיעורי הצמיחה שלהם, ובחלוקה שנייה לפי מידת ההשקעה האורגנית.

מה רואים? בחברות עם שיעורי הצמיחה הגבוהים ביותר – התשואה העודפת על פני מדד בורסה אמריקאית היא גבוהה יותר משמעותית לחברות עם השקעה אורגנית גבוהה. תשואה עודפת של 11.5% לחברות אלו לעומת 8.4% לחברות ה- "לא אורגניות".

מה הסיבה לפער בתשואה בהתחשב ב-"אורגניות" – העלות של צמיחה אורגנית נמוכה יותר משמעותית. בעסקאות מיזוגים ורכישות יש תשלום upfront על שווי הביזנס הנרכש, ובנוסף פרמיית שליטה. וזה יקר.

אז מה הבעיה עם לצמוח רק אורגנית?

צמיחה אורגנית היא איטית יותר באופן משמעותי.

והבעיה היותר גדולה – לארגונים כיום יש צורך קיומי לרכוש יכולות חדשות, וגם להיכנס לשווקים וסגמנטים חדשים. כל זה רק על מנת לשרוד.

ואת זה קשה מאוד עד בלתי אפשרי לבצע באמצעות השקעה אורגנית,

ולא להיות לטרף בידי איזה מפלצת טכנולוגית, או איזה שני ילדים בני 18 וחצי עם קוקו וג'ינס קרוע שפתאום יצאו עם פלטפורמה חדשה ש- Softbank שמו עליה איזה 50 מיליון.

מה הנתונים מספרים?

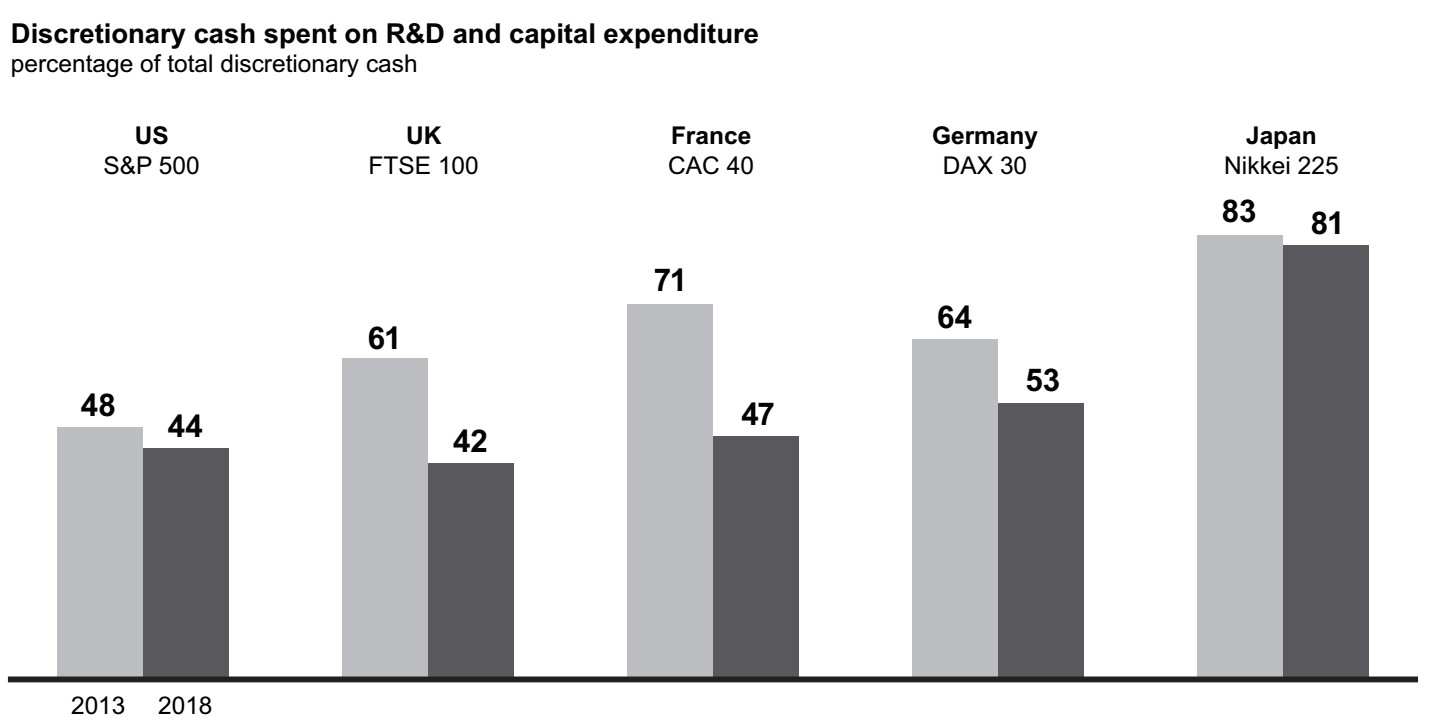

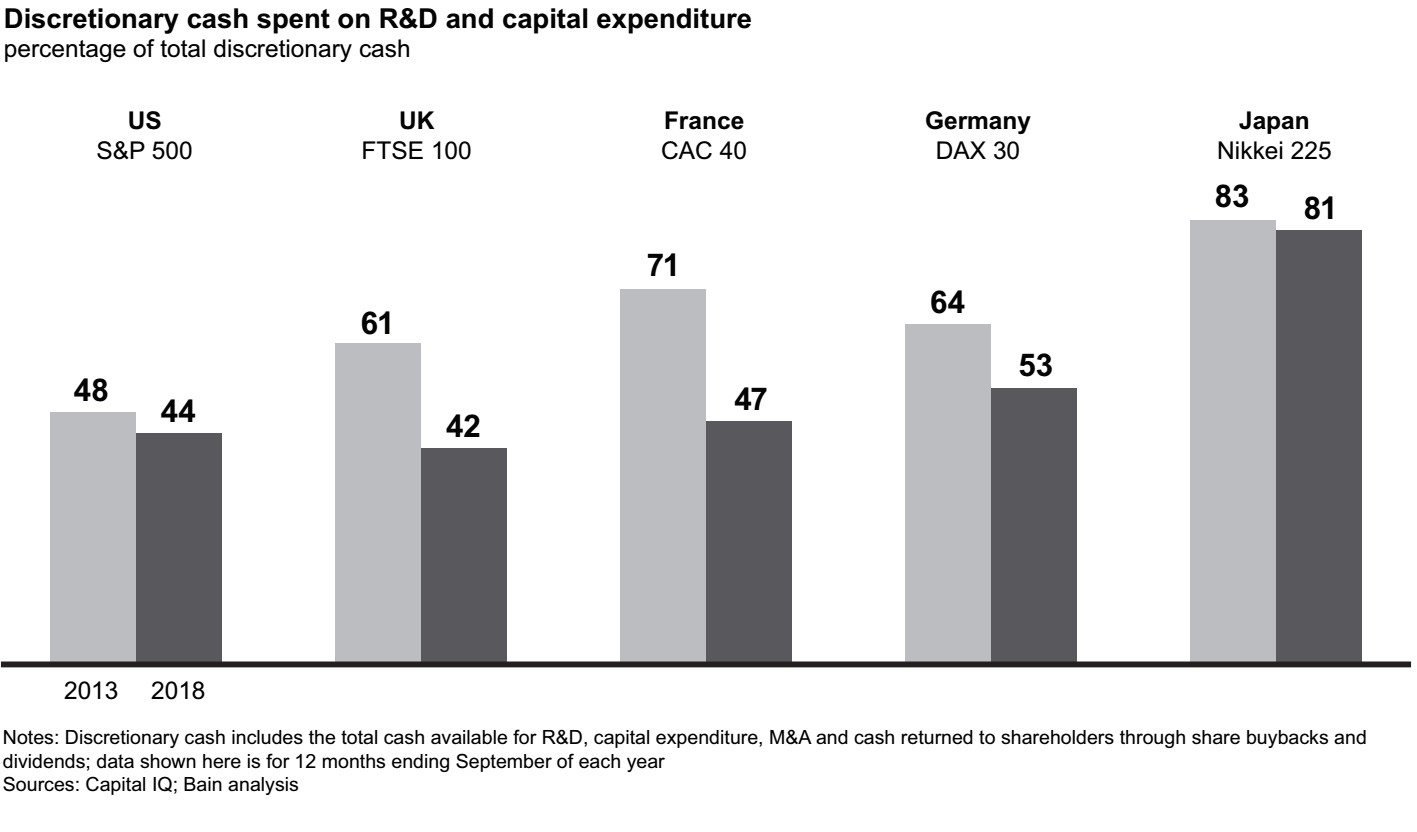

הגרף הבא של חברת הייעוץ האסטרטגי Bain מראה את ההיקף היחסי של השקעות אורגניות (מו"פ והון) ב- 2018 לעומת 2013.

לאורך חמש השנים האחרונות חברות הפחיתו משמעותית את ההשקעות האורגניות שלהן.

בארה"ב – הפחתה של פחות כ- 10%.

אירופה – הפחתה של 20%-30%.

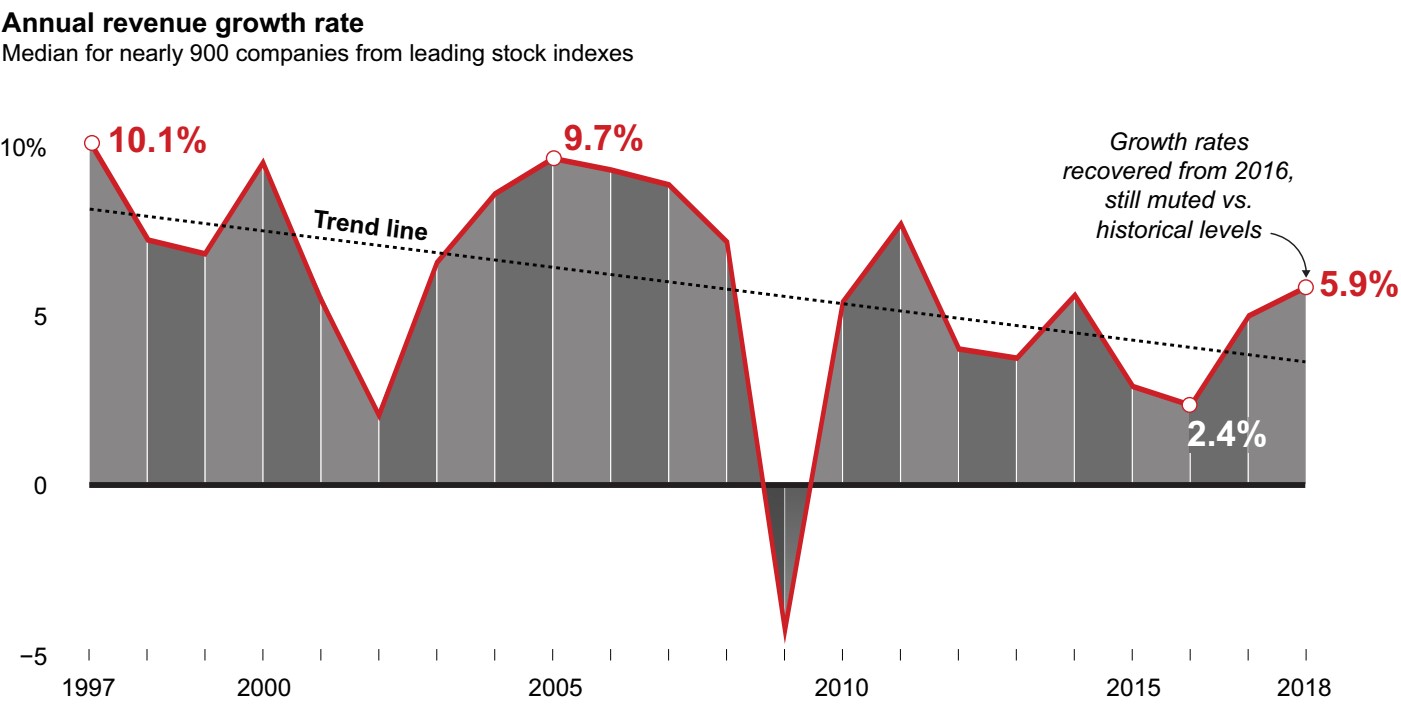

רואים גם בגרף הבא כי שיעורי הצמיחה של החברות בעשר ועשרים שנה האחרונות ירדו דרמטית. מאזור של 7-8%, ל- 4%.

חלק נכבד מהגילוח הזה נובע מכניסת שחקנים טכנולוגים משבשים (disruptors).

כשלימדתי את הקורס באסטרטגיה בתכנית ה- MBA באוניברסיטת תל אביב, הפתיח של חלק מה- case studies של Harvard היה דומה לגרף הקודם - ירידה מתמשכת במכירות של חברה ספציפית.

והשאלה הייתה מה עושים.

שלב ראשון הוא להציע כמה תרחישים, ולנתח כל אחד מהם.

יש תרחיש אחד שלדעתי הוא הכי חשוב.

Doing Nothing.

בסיטואציה בפוסט זה, תרחיש Doing Nothing יבחן מה יקרה אם חברות ימשיכו לפעול כמו שנהגו לעשות במשך הרבה שנים – התבססות על צמיחה אורגנית – איטית אמנם, אך פחות יקרה. ומיזוגים אסטרטגים "בטוחים" יחסית – שמטרתם בעיקר לצבור כוח שוק, לדרוך על הצרכן, ועל הדרך לחסוך בהוצאות הנהלה, ושיווק יקרים – עסקאות Scale.

דוגמאות לעסקאות Scale –

למשל AOL ו- Time Warner - מיזוג בתחום התקשורת בסכום של 165 מיליארד דולר (אחד הגדולים בהיסטוריה).

או עסקת Pfizer – Warner Lambert בסכום של 112 מיליארד דולר, בה נוצר אחד מגופי הפרמצבטיים מהגדולים והשריריים בעולם, בייחוד מול גופי הבריאות והצרכנים.

תקציבי שיווק אדירים פומפמו לרופאים שבלי למצמץ עודדו אותנו לקחת את ה - Prevnar 13, המוצר הנמכר ביותר של החברה - חיסון שמחירו ממשיך להעלות כל הזמן, איזה קסם.

אבל גם דברים טובים יצאו מבית המדרש של Pfizer – תרופות כמו Advil ו- Viagra.

מה רע בעסקאות Scale?

העולם השתנה, והשיטה הישנה לא אפקטיבית יותר.

וחברות בעולם מתחילות לפעול אחרת, זה הזמן להבין את המגמה, ולהטמיע אותה.

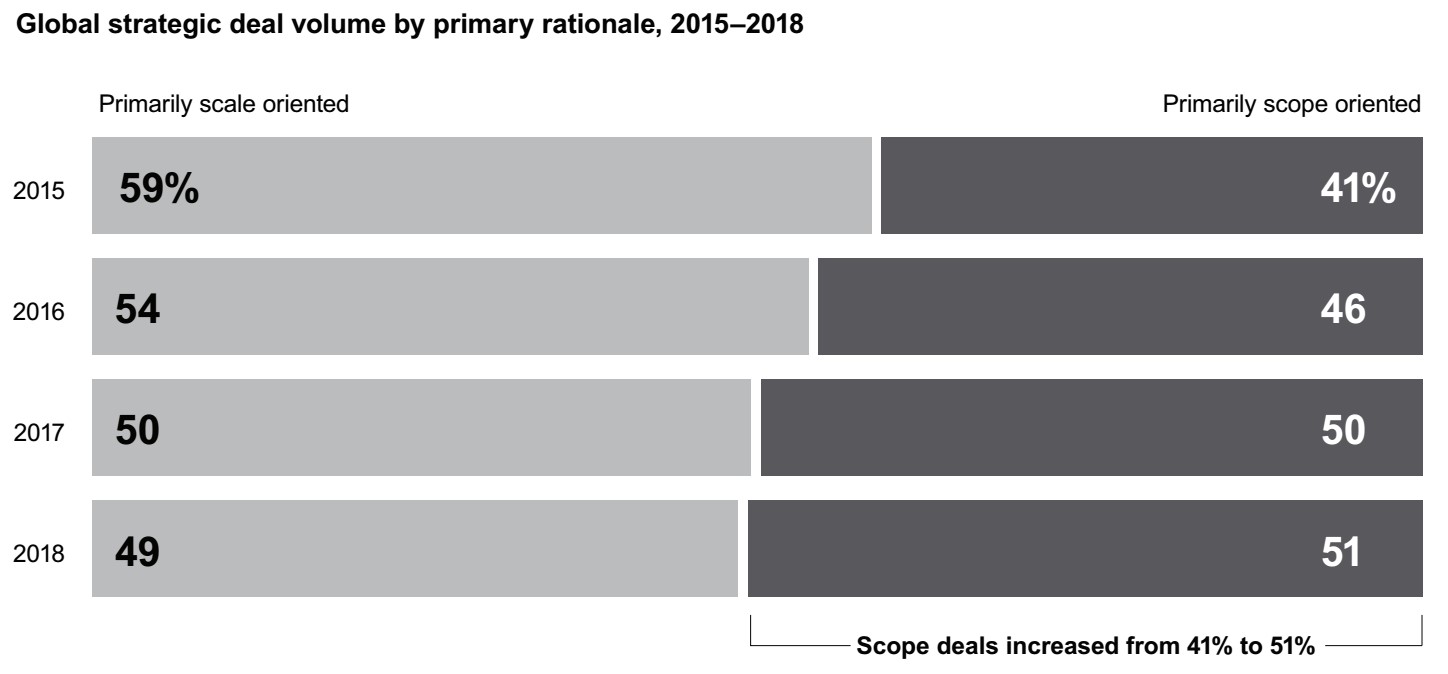

בעולם - 2018 היא שנת שיא בעסקאות מיזוגים ורכישות מסוג Scope.

מה זו עסקת מיזוגים ורכישות מסוג Scope?

זו עסקה שמטרתה העיקרית אינה להתחתן עם חברה דומה במטרה לצבור כוח שוק נוסף על חשבון מישהו ולחסוך בהוצאות משותפות.

אלא נועדה ליצור משהו חדש – להיכנס לשווקים חדשים – מוצרים, שירותים או אזורי גאוגרפים, או לחילופין – לרכוש יכולות שלא היו לפירמה קודם (Bain קוראים להם עסקאות New Capability). לדוגמא – יכולות לשלב דיגיטל בתוך תהליך הייצור, או המכירות והשיווק.

אלה עסקאות שחברות מוכרחות לעשות כדי לשרוד.

הם חלק ממגמת ה- disruption – חדירה של לוחמי דיגיטל לשווקים יציבים, עם לפידים שיכולים לשרוף את השדה.

וגם מי שפעם היה קם בבוקר, ונהג להסתכל בחיוך עם שיניים צחורות איך הפירות העסיסיים שלו נמכרים לכל מאן דבעי, והוא משמין ותופח בנחת מבלי להתאמץ יותר מדי, מתחיל להבין. שהחגיגה נגמרה.

וצריך להוציא את הידיים מהכיסים, כי עוד מעט לא יישאר בהם כלום.

ומה עושים? עסקאות Scope – להיות כמו האלו עם הלפידים. כי אף אחד לא ייקח לי את ה- land.

אציל לא מסוגל להפוך לאיכר.

ואז מה קורה? מלחמה. וכולם רוצים לקנות דחוף את הנשק החדיש והקטלני ביותר.

אלה יכולים להיות כלי הדיגיטל החכמים ששילוב נכון שלהם בתוך התהליך העסקי, יכול קודם כל להדוף את הפורעים. ואולי גם ליצור ערך, להגדיל את העוגה.

אבל לא רק דיגיטל, גם יכולות מהעולם הפיזי שהענקים רעבים אליהם.

וזה מתחיל לקבל תנועה – האלה השמנים הופכים להיות disruptors, ואז הרובין הודים, אלו שהתחילו את כל הסיפור, זקוקים להגנה חדשנית – והם מתחמשים.

ובכל המעגל הזה מה קורה? ביקוש אדיר לחדשנות – והמחיר.. עולה.

שתי דוגמאות לעסקאות Scope ב- 2018

חברת הביטוח הרפואי Cigna רוכשת את חברת הרוקחות Express Script במחיר של 68 מיליארד דולר.

מטרת הרכישה – לחזק את היכולות של Cigna בהבנת הרגלי הצריכה של תרופות מרשם. וגם מאפשר ניטור של העלויות הרפואיות של החולה.

זו עסקה מבין מספר גדול של עסקאות ענק בענף הבריאות בארה"ב, כתוצאה מכניסה של Amazon לענף ולחץ רגולטורי להפחית הוצאות - והתגובה של השחקנים היא על ידי עסקאות שמטרתן כניסה לסגמנט - direct-to-patient.

Alibaba רוכשת את Ele.me - פלטפורמה למשלוחי מזון, לפי שווי חברה של 9.5 מיליארד דולר.

מטרת הרכישה - לחזק את היכולות של Alibaba דווקא ב- offline.

ההערכה היא ש- Alibaba מפנטזת שבשוק העתידי הצרכנים ירכשו גם ב- online וגם ב- offline - אך לזה דרוש תשתית משלוחים מהירה ויעילה.

מעניין שגם Amazon הכריזה לפני מספר ימים על משלוחים של עד יום אחד ללקוחות פריים. אם ג'ף בזוס ו- Jack Ma (מייסד Alibaba) לא ישבו לקפה ודחקות, ועל הדרך שיתפו אחד את השני מה הולך להיות בראש של הצרכן הסיני והאמריקאי, אז כנראה שהם איכשהו חולקים את אותן פנטזיות. Spooky..

נתונים

מהגרף להבא של Bain ניתן לראות שמ- 2015 ישנה מגמה של עלייה בעסקאות Scope, ולראשונה ב- 2018 עסקאות ה- Scope הן המובילות. העלייה היא בקצב אדיר – מ- 41% ב- 2015 ל- 51% ב- 2018.

עד כמה הצורך ההישרדותי משנה מגמה.

התרשים להלן של Bain מראה את המגמה בהשקעות אורגניות (מו"פ והשקעות הוניות).

רואים בחמש השנים האחרונות ירידה מהותית בהשקעות אורגניות.

הסיבה לכך – לקטוף את הפירות מהשקעה אורגנית לוקח הרבה זמן. הדינמיות של השווקים כיום אינה מאפשרת לחכות, וצריך להגיב מהר.

בנוסף – אופן התגובה בשנים האחרונות הוא בעיקר להצטייד ב- New Capabilities או להיכנס לשווקים חדשים – ולא ניתן לעשות זאת בצורה אורגנית אלא רק על ידי M&A.

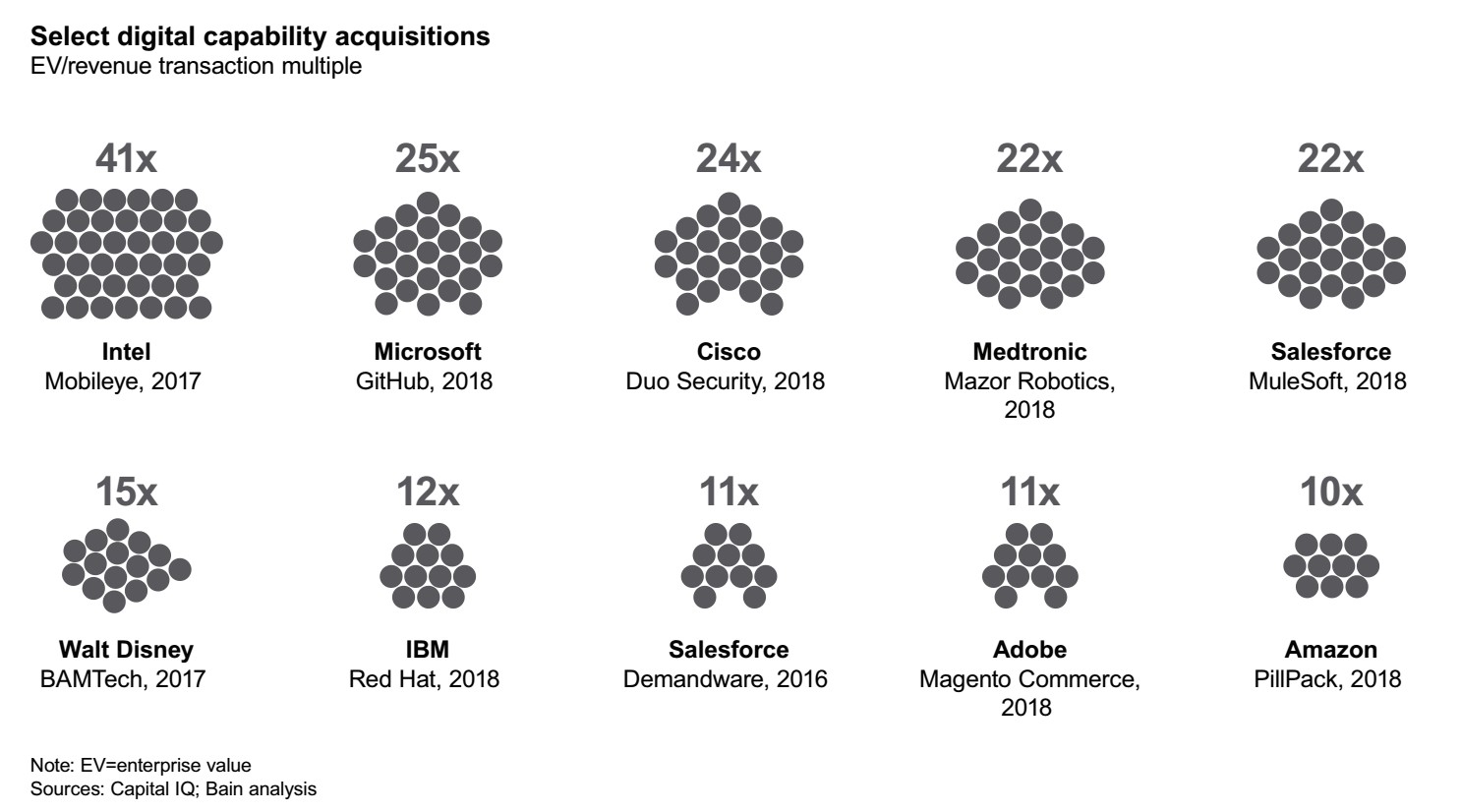

מכפילי שווי העסקאות - Enterprise Value להכנסות – מוצגים להלן.

בעוד שעד היום היינו מורגלים למכפילי one digit על ההכנסות בעסקאות M&A, כאן התמונה שונה באופן משמעותי.

חברות משלמות במכפילים אדירים על הכרטיס להיות שחקן בעולם החדש.

עקומת הביקוש כמעט קשיחה לחלוטין - דומה לזו של תרופה אונקולוגית.

איך עושים Due Diligence לעסקאות Scope?

עסקאות ה- Scope הן הרבה יותר מורכבות. לכן דורשות DD חכם – לצלול עמוק להבנת האטרקטיביות של הביזנס הנרכש, המודל העסקי, והיתרונות תחרותיים.

הבדיקה כוללת מרכיב הרבה יותר גבוה של ניתוח התחזיות ותרחישי סיכונים והזדמנויות.

הכרחי גם לבצע ניתוח של הסינרגיות בהכנסות – לזהות את הזדמנויות הצמיחה הצולבות של העסקים המתמזגים, יכולות פיתוח משותף, היכולת לשפר את ערוצי השיווק וההפצה, ו- Go To Market.

מסקר שערכו Bain בקרב מנהלים עולה כי הרף לאיכות ה- Due Diligence עלה משמעותית.

דרוש צוותים מתחומים שונים, שיעבדו יחד ויגבשו תובנות לקבלת החלטות.

זה כבר לא מספיק שבמסגרת ה- DD רק רואה החשבון יבדוק את המספרים. צריך הרבה יותר מזה.

הזדמנויות

עד עכשיו דיברנו על הסיכונים והשינויים המהירים בשווקים.

אבל זה גם מביא להרבה הזדמנויות.

אתה כבר לא חייב להיות סטארטאפ כדי לעשות Exit.

מספיק שתהיה לך New Capability שאחד הענקים זקוק לה. כמו לסם.

וראינו במכפילים שהצ'קים הם גדולים. מאוד.

סיכום

רוב השווקים עוברים בשנים האחרונות שינויים בקצב שלא ידענו. כניסת disruptors גילחו חלק משמעותי מהצמיחה של החברות – ואלו מגיבות. וחזק.

המשאבים מופנים מהשקעות אורגניות לעבר מיזוגים ורכישות מסוג Scope – הצטיידות ביכולות חדשות וכניסה לשווקים של המחר. The New Land שבה הגדולים עומדים להתקוטט על הצורך החדש של הלקוח.

וההישרדות הזו גובה מחיר. פרט לכך שחברות נעלמות בהינף יד, גם המחירים של רכישת חברות וטכנולוגיות שעשויות להרים אותך מהבור אל פסגת התהילה – עולים. והרבה. מכפילי הכנסות של 20,10 וגם 40.

ויש פה גם הזדמנויות ענק – Exit לא רק לסטארטאפים - גם לאותן חברות שיש להן את הטכנולוגיות, היכולות, המוצרים, או הנוכחות בשווקים שהגדולים חייבים על מנת להישאר בחיים.

תהליכי הבדיקה והליווי של עסקאות כאלו נהייה מורכב באופן משמעותי. סקר של Bain בקרב מנהלים מצביע על העלאת הרף – צורך בליווי שייתן הכוונה ותובנות לסיכונים והזדמנויות שקשה לנתח אותם. דרושה ראייה הוליסטית כמו גם יכולת לניתוח מעמיק של שווקים.

חלק מהעבודה שלי עם חברות הוא להגדיר את הדרך הנכונה לצמוח בעולם החדש. איזו עסקה מתאימה ביותר לארגון, ואילו הזדמנויות קיימות. חלק גדול מהתובנות כיום נמצאות בעסקאות בינלאומיות, ולמי שאין יכולת לנתח אותן כמו גם גישה אליהן, אז הוא לא שם.

שתמשיכו לצמוח,

אסף רבקאי