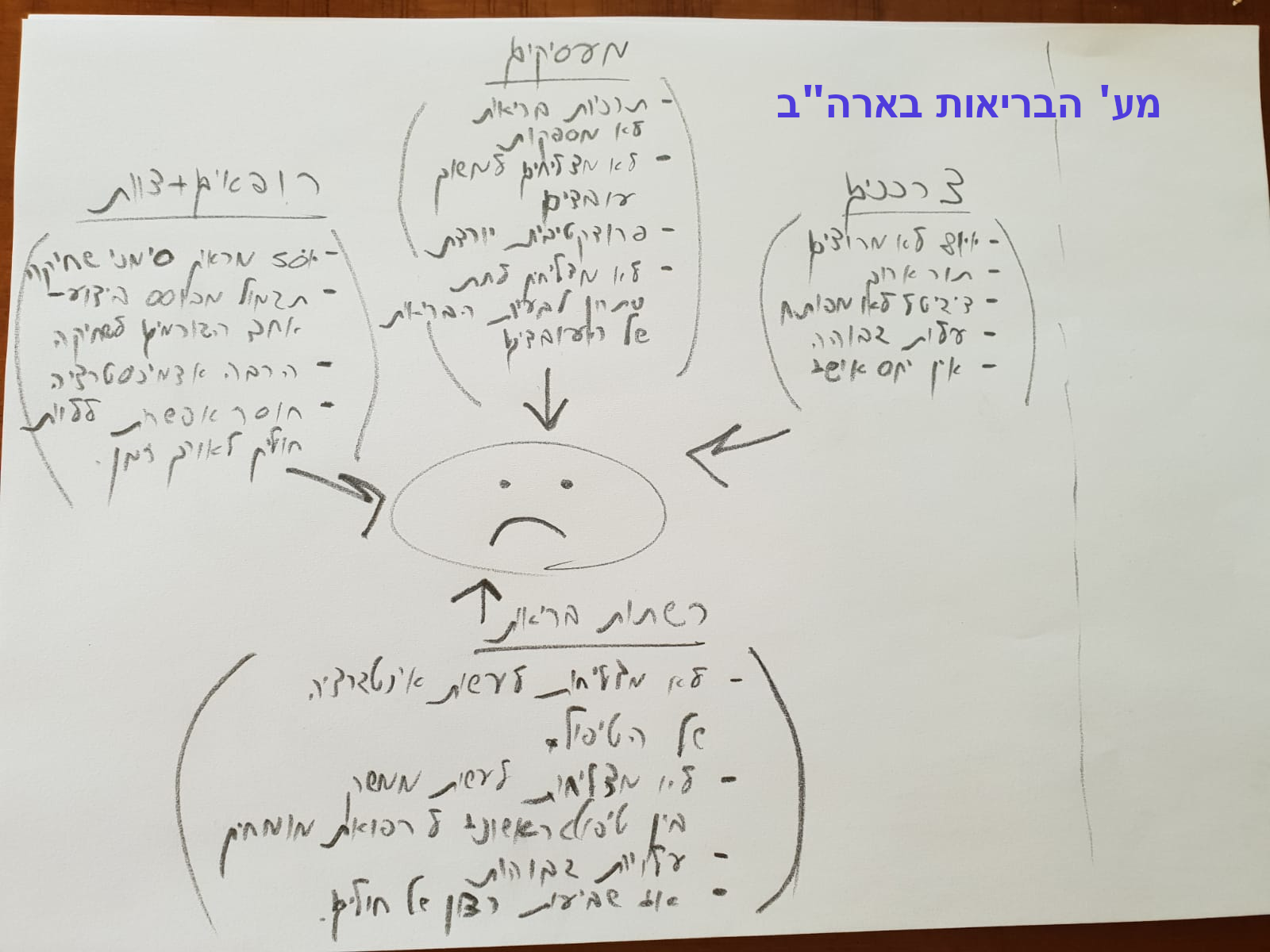

נניח שאתה לא מאמין לדבר הבא –

בלי כיוון והבנה איפה אנחנו משקיעים את המשאבים שלנו בהתרחבות הביזנס, אין הרבה סיכוי שיצא מזה משהו. כשהכיוון הוא אותם הסגמנטים בשוק שבאמת רלוונטיים.

גם אם אתה לא מאמין, אצל המשקיע, גודל השוק הרלוונטי הוא אחד הפרמטרים המרכזיים בהחלטה אם שווה להשקיע במיזם שלך.

הבעיה היא שלהעריך את גודל השוק והפוטנציאל זה לא פשוט, יש מתודולוגיות שונות שיתנו תוצאות שונות לחלוטין.

כמה עצות איך לעשות את זה בצורה מיטבית.

מושגים

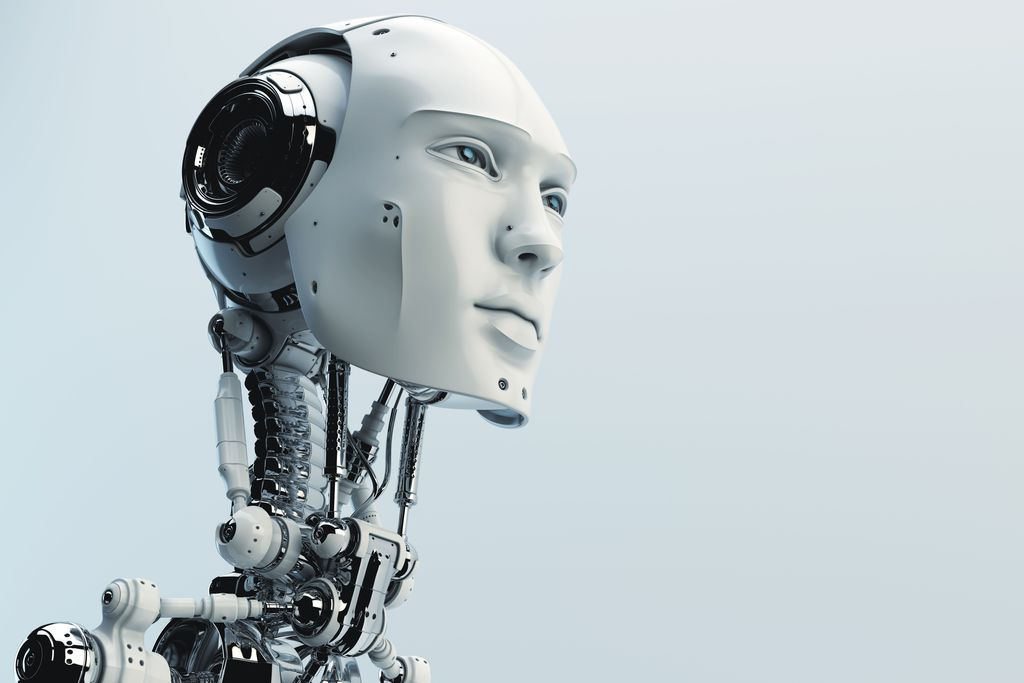

קיימות בעקרון שתי שיטות מרכזיות להערכת גודל השוק – Bottom-Up ו- Top-Down.

הראשונה נגזרת מתחזית של מכירות, בין אם זה מכירות ראשוניות שכבר קיימות, או הערכה מתוך מידע מבוסס יחסית (שיחות עם שחקנים בשוק, נתונים על מתחרים וכו'). ראה להלן להרחבה.

בגישה השנייה – Top-Down, הולכים מהגדול לקטן – מסך השוק שקיים למוצר (TAM – Total Available Market), חותכים את ה- Slice של חלק השוק שאינו רלוונטי לחברה (לדוגמא פלח אוכלוסייה שבוודאות לא ירכוש את המוצר) ומגיעים לשוק הרלוונטי (SAM – Served Available Market). השלב הבא יהיה להגדיר מתוך ה- SAM את השוק הספציפי שאליו אנחנו מכוונים – Target Market

Peloton – דוגמא

לפני 3 חודשים כתבתי על Peloton שעוסקת בתחום מכשירי הכושר (אבל היא גם חברת מדיה, וחברת טכנולוגיה ועוד כמה דברים) והפוטנציאל שבא מהמקום של לכוון לזירת התחרות של עוד 5, 10 שנים (ה- Frontier).

החברה הגישה לפני מספר שבועות תשקיף להנפקה בארה"ב, לפי שווי שעוד לא נחשף אך מוערך ב- 8 מיליארד דולר.

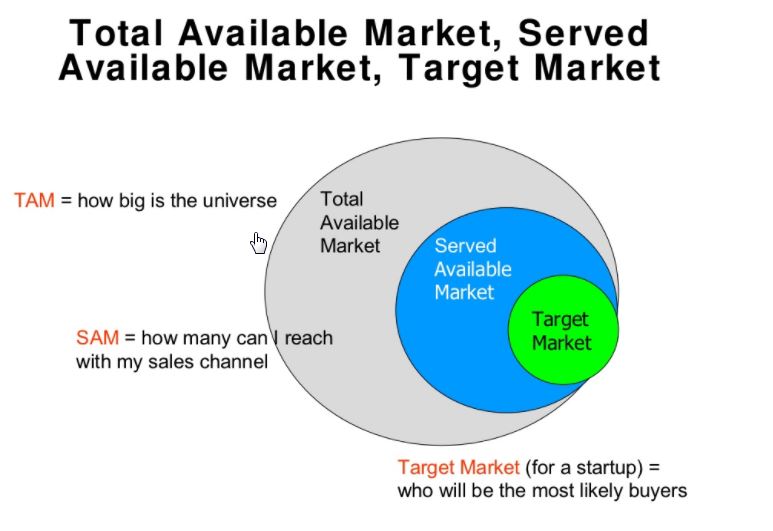

מה שמעניין מהתשקיף, הוא איך החברה מתייחסת לגודל השוק הרלוונטי, בתרשים להלן.

המשפך הנאה הזה לא מתחיל בסך אוכלוסיית העולם בעידן הזה וב- 5 העידנים הבאים.

אלא במספר משקי הבית בגילאים 18-70 עם הכנסה של לפחות 50,000 דולר בשנה. מי שלא נמצא בקבוצה הזו, הסבירות שהוא יקנה מכשיר כושר ב- 2,000 דולר + דמי מנוי חודשיים לשיעורים, היא נמוכה.

משם גוזרים את ה- TAM – החלק מהקבוצה הקודמת שעשויה להתעניין במוצרים של Peloton. לא מוסבר איך מגיעים מ- 65 מיליון אמריקאים ל- 45 מיליון, אבל ברור שיש פלחי אוכלוסייה שלא עושים או לא יעשו כושר, בין אם לא רוצים או לא יכולים.

המשפך ממשיך לסנן לשלב הבא – אוכלוסייה שהביעה התעניינות במוצרים של החברה. פה, ככל הנראה הסינון נעשה מתוך פעולה אקטיבית של פרסום ברשתות החברתיות ו- Channels נוספים מתוכם ניתן היה להעריך שמתוך ה- 45 מיליון, 36 היו משתמשים במוצר אם היה ניתן בחינם.

מתוך ה- 36 מיליון, בהינתן מחירי המכשיר והמנוי, 12 מיליון הם ה- SAM – זה השוק הרלוונטי לחברה, בשלב הנוכחי.

מתוך ה- SAM לחברה יש נתח שוק של 5%, מתורגם למכירות של 900 מיליון דולר, לא רע לחברה שפועלת בערך 4 שנים.

Peloton – Market Opportunity

גישת המשקיע - למה חשוב ה – Market Size

מתמטיקה על מפית של משקיע

נתחיל מהסוף -

שוק של מיליארד דולר, החברה תתפוש 5%-10% מהשוק – מכירות של 50-100 מיליון, מכפיל מכירות של 7 מביא שווי (ממוצע) של 525 מיליון, אני מחזיק 20% (באירוע אקזיט, אחרי דילולים) וזה שווה ~ 100 מיליון דולר.

נחזור להתחלה –

כמה להשקיע?

בין 7 ל- 10 (מקסימום)

משקף מכפיל של 10-15 על ההשקעה שיכסה את כל השיט –

- השקעות אחרות כושלות

- צוות עם עבר מכובד אבל לא בתחום הספציפי הזה

- הבטיחו לי בחברה שהמוצר מוכן ולא יהיה דולר אחד של R&D - אבל כשיצאו לשוק הלקוחות ירצו עוד דברים

- 25% הנחה על אופטימיות יתר

- סיכונים שאני לא חושב עליהם

בעקרון, אחרי שהמשקיע התלהב מהמוצר והצוות, מה שיכריע זה ה- Market Size. מתמטיקה.

Bottom up

גישת ה- VP Sales

VP Sales הם בד"כ די מחוספסים. חיות שטח או חתולי רחוב.

לכן כל הקשקושים של Segmentation או Top down נראים להם פחות או יותר כמו הספינות של קולומבוס לאינדיאנים.

הם מדברים איתך דוגרי, בן אדם, בלבן של העיניים – מה מפריע לך אחי?

ואם את זה אנחנו יודעים לפתור, מה שעושים זה מוציאים רשימת כתובות מדפי זהב ורצים.

לא דיגיטל שמידיקל, הולכים בפינצטה לקוח לקוח, דופקים ודלת ומגייסים אותו.

כמו שעשינו בדובדבן, דומה.

ואף אחד לא רוצה לגרום לאנרגיה הזו לזרום בכיוונים הלא נכונים.

אבל מה לעשות, ה- Board רוצה תחזית, והמנכ"ל מוריד למטה לאנשי המכירות.

העניין הוא שה- VP Sales לא בא טוב למנכ"ל שעה לפני ה- Board, אז הוא מתקשר ל- North America Sales Manager (גם אם המכירות הם בינתיים רק בקנדה), וזה נותן לו תחזית ל- Penetration Rate ב- 2020.

האחוז הזה פחות 20% זה מה שהמנכ"ל מעלה ב- Board בגאווה, תוך ציון כי "צוותי המכירות המנוסים והמיומנים שלנו היו קצת שמרנים, אז הוספתי 15% לתחזית שלהם כדי שירוצו יותר מהר".

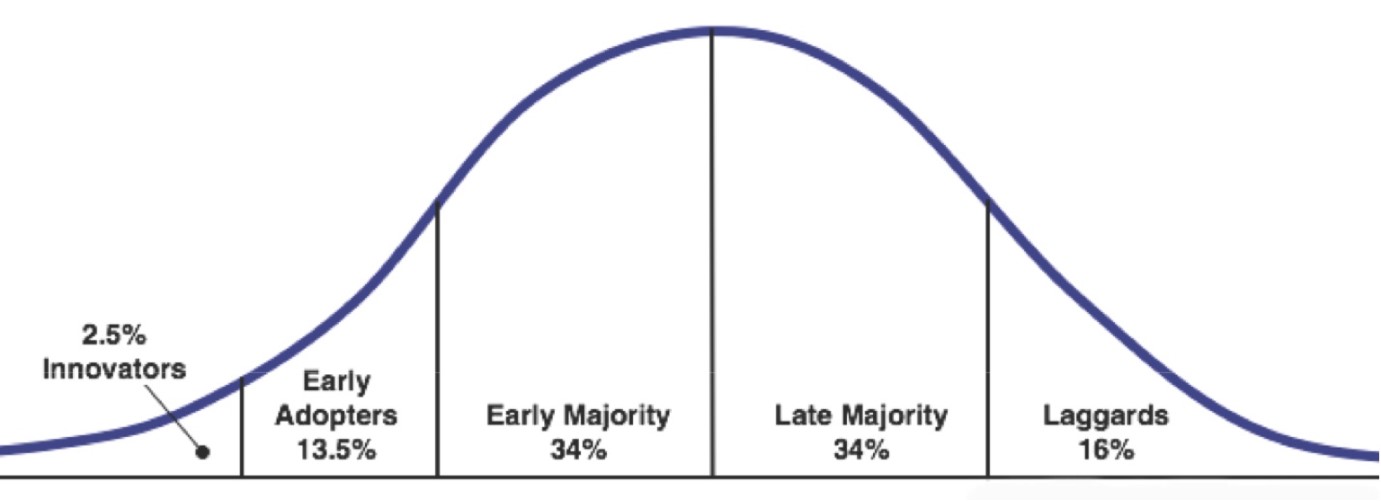

גישת ה- Product Lifecycle

בשיטה הזו הגישה היא להסתכל קודם כל על המשוגעים שהשריטה שלהם מביאה אותם מסיבה כלשהיא, לעיתים לא ברורה, לרצות את המוצר שלך – ה- Early Adaptors \ Innovators.

אם זה מוצר ירוק, אז הם יכולים להיות מהעולם שרוצה עולם טוב יותר, מחבקי עצים או שואפי Weed.

לפאונדרים של Airbnb הייתה בעיה קשה בהתחלה עוד לפני שהייתה מכירה אחת.

איך לשכנע את בעלי הדירות לצלם תמונות איכותיות שיתחרו בצילומים של החדרים בבתי המלון.

לא היה פתרון.

אבל לא הרימו ידיים – במעט כסף שנשאר בקופה שכרו צלם מקצועי שילך לבעלי הדירות ויצלם בעצמו.

ברור שזה לא Scalability, אבל זה עבד – כך גויסו הלקוחות המשלמים הראשונים של החברה.

נקודות לשים לב

- סגמנטציה – אפשר להסתכל על זה משני כיוונים: אחד – מי קהל היעד האולטימטיבי, או מי אינו יהיה קהל היעד ולהוציא אותו מה- Target Market. באמצע בין השניים יש בד"כ את הקבוצה הגדולה ביותר של – לא ברור איזה צד הם תופשים. האתגר הוא לקחת את הקבוצה הזו ולחלק אותה לתתי קבוצות מתוכן למצוא עוד פלחים של מי שיעלה על הרכבת בשלבים הראשונים.

- Niche / Mainstream – רוב התכניות העסקיות שפגשתי מכוונות ל- Mass Market. במציאות, יש הרבה שחקנים חדשים שנכנסים לענפים ישנים והם נשארים כשחקן נישה שמשרת קבוצה קטנה של לקוחות. ההתרחבות לקהל הרחב היא לרוב לא פונקציה של השקעה בשיווק\מכירות, אלא דורשת מוצרים חדשים שמותאמים לקטגוריה הזו, צ'אנלים אחרים של הפצה, שינוי פנים ארגוני במבנה הניהול בחברה ועוד. או לחילופין, להירכש על ידי אחד מה- Giants יכול לעשות את העבודה. למשל חברת מכשירי הגילוח Harry's שנרכשה על ידי Edgewell.

- מה רע ב- 1% ממיליארד סינים – זו לא מטרה טובה, בגלל שזה לא עובד ככה – אין כמעט חברות שפונות ל- Mass Market, מבססות נתח שוק קטן ומצליחות. בד"כ הסיפור במקרה הזה שהם שחקני נישה, גם אם הם לא יודעים. אל תראו תכנית כזו למשקיעים.

- Value Proposition – זה בגדול התועלת לצרכן מינוס המחיר שהוא משלם, בהשוואה לפתרונות האחרים שיש לו, ולתקציב שלו. מהניסיון שלי, חלק גדול מהמיזמים נתקעים בגלל שאמנם – הלקוח מאוד אוהב את המוצר, מוכן לשלם עבורו יותר ממה שהוא משלם היום, אבל הוא מפחד. כי להשקיע 10% מהרווח במוצר שבתיאוריה יביא לי עוד לקוחות זה טוב על הנייר, אבל לכתוב את הצ'ק לא עושה טוב למערכת הסימפתטית. צריך דבר ראשון לקחת את זה בחשבון בתחזית מבחינת מהירות ה- Scaling. שתיים – גם כאן המאמץ לזהות את אלו שה- Value Proposition שלהם גבוה יחד עם Willingness to Pay גבוה, משתלם. זה הסגמנט שיביא Track Record – מה שיקטין את מפלס החרדה ללקוחות הבאים בתור.

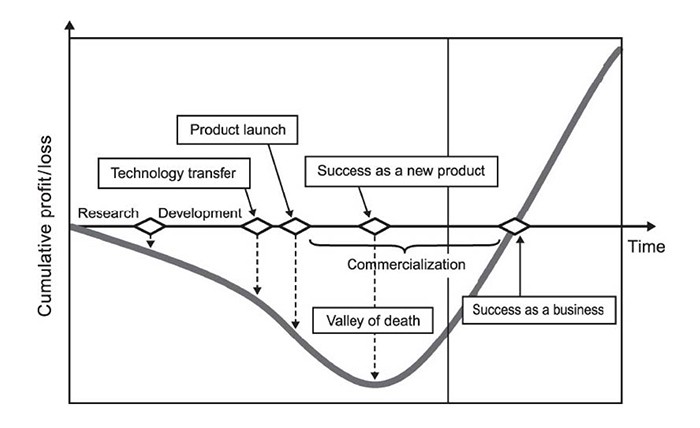

- מגבלות – Scaling הוא קשה בייחוד בשלבים הראשונים שלו. להיכנס למדינות חדשות \ קטגוריות חדשות – קשה, זה קורה לרוב כש- Management Capabilities של הארגון נמצא ב- Full Capacity ואז תהליך ההתרחבות הוא Painful, חוץ מזה שהוא דורש הרבה כסף וקל ליפול שם.

זה הזמן והמקום שלצערנו חלק גדול מהסטארטאפים סוגר את הבאסטה.

דורש תכנון והתייעצות עם מי שעשה את זה כבר.

The Valley of Death

סיכום

האימרה המקובלת – תחזית פיננסית \ גודל השוק, זה BS או Nice to Have.

צריך להודות, תחזיות הם לא מדע, ובטח שלא מדע מדויק.

אבל בבעיית ה- Chicken-Egg, בלי תחזית אין כסף ממשקיע ובלי משקיע התחזית שווה ל- ת**, אין לנו ברירה אלא לעשות את הטוב ביותר.

ופה יש כמה גישות – מלמטה, מלמעלה, מהכיוון של ה- Lifecycle של המוצר או המכירות, וכל זה רצוי שיעשה תוך סגמנטציה של הלקוחות, המוצרים, כדי לנסות לחתור להבין מי רוצה בכלל את מה שאתה מציע ולמה?

חוץ מזה שמשקיעים לא ישימו כסף במיזם שהיזמים לא מבינים עד הסוף את השוק (Team, Product, Market), תתפלא שזו עשויה להיות תכנית עבודה ומצפן לאן הולכים מכאן ואילך.

ניתוחי שוק, גודל השוק, סגמנטציה ותכנית עסקית, זה חלק מהעבודה שלי, יחד עם ליווי עסקאות השקעה ורכישה.

מוזמנים ליצור קשר.

שתמשיכו לצמוח,

אסף רבקאי