ההערכה היא שישנם כיום כ- 10,000 Family Offices בעולם, פי 10 לעומת 2008 (EY).

מה שיותר מעניין – החברות האלו מנהלות עסקים בסכום העולה על 4 טריליון דולר, כך על פי Dominic Samuelson, המנכ"ל של Campden Wealth, אחת מחברות ה- Wealth Management המובילות בעולם.

ומה שעוד הרבה יותר מעניין – ה- Family Offices (בקיצור - FO) האלו נהיו שחקן משמעותי בתחום ההשקעות בחברות לא סחירות (סטארטאפים וגם Matures), ומתחרים בקרנות פרייבט אקווטי, קרנות הון סיכון וגם בהשקעות של Corporates.

והתיאבון שלהם להשקעות האלו הולך ועולה לאורך השנים האחרונות.

Ward Mcnally (מ- Mcnally Capital) תיאר את היצורים החדשים בשכונה, ה- FOs כ-

"As quiet as you possibly could find, but they’re writing extremely large checks."

אז כדאי להכיר אותם. אולי הם יהיו השותף הבא שלך.

הנה כאן.

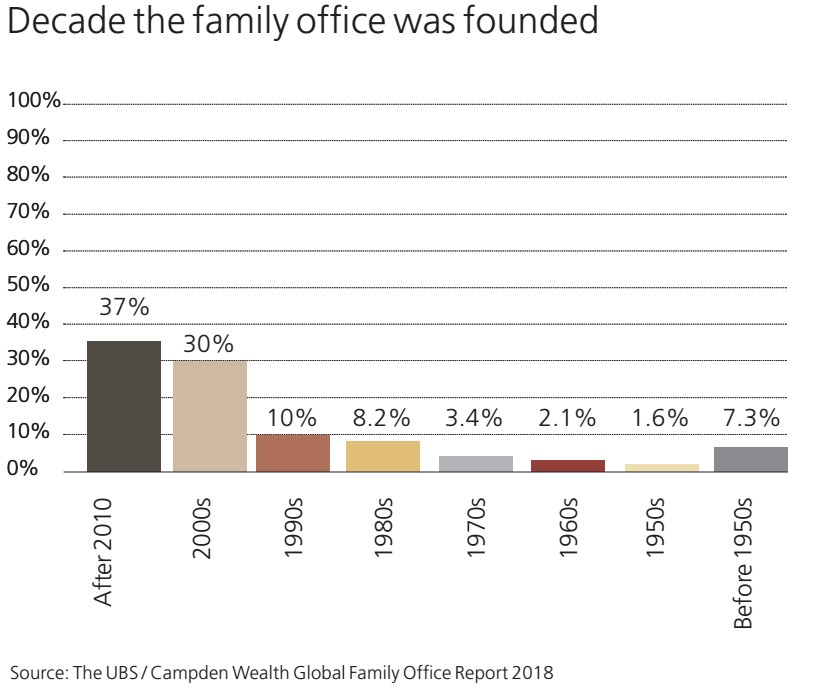

מה שנראה מפתיע - רוב ה- Family Offices הם חדשים יחסית, כפי שניתן לראות בגרף להלן – 37% מהם הוקמו אחרי 2010 (על פי סקר של UBS)

מה זה Family Office?

זה התחיל כ- Single FO - חברת שירותים קטנה למשפחה אחת עשירה מאוד (רוקפלר ב- 1882).

השירותים היו מכל הבא ליד (כפי שמתאר את זה Martin Graham, היו"ר של Oracle Capital Group, אחד מה- FO's המובילים בעולם) –

איתור נדל"ן לרכישה, מציאת בית ספר לילדים, ניהול פעילות הומניטרית ותרומות, והעיקר – ניהול הון המשפחה ושמירה על ההון תוך כדי מעבר בין דורי (איך למנוע מהילדים לבזבז את מה שהסבים הרוויחו ביושר או שלא).

עם הזמן, חברות השירותים הללו התחילו לשרת מספר משפחות (Multifamily Offices).

לראייה, אפילו ה- FO של משפחת רוקפלר כיום משרתת יותר מ- 250 לקוחות. מ- 1 ל- 250 לקוחות ב- 137 שנה זה לא ה- Scalability הכי מהיר, אבל נניח לזה בינתיים.

מ- Family Office ל- Family Investment Office

בשנים האחרונות התחזק הצורך של המשפחות העשירות לקבל ייעוץ בעניין השקעות ישירות.

יותר מכולם, הם רוצים להשתתף בחגיגה של וולסטריט ושל עולם הפרייבט אקווטי, וגם להשפיע על הניהול של החברות.

זה כנראה נובע בראש וראשונה מריבית אפס שכנראה החליטה להשתקע במחוזותינו.

כי כשיש לך בבנק 10 אלף ועל זה אתה מקבל 0 ריבית בשנה (במקום 40), אתה חי עם זה בשקט.

אבל אצל רוב בעלי הממון שאני מכיר, הדבר הכי נוראי הוא שהכסף לא עובד בשבילך.

ולהפסיד על 100 מיליון 4 מיליון ריבית, זה לא משהו שאפשר להמשיך את החיים כהרגלם.

ובטח שלא לדבר עליו ב- Cocktails ומסיבות התענוגים.

וה- Family Offices מנסים לתת מענה לצורך הזה, ועוברים מלתת שירותים אדמיניסטרטיביים, אל עבר שירותים מתקדמים כגון איתור השקעות מעניינות, בניית קבוצות השקעה ועוד.

נוצרו גם רשתות של Family Offices שמשתפים פעולה ליצירת קבוצות השקעה במיזמים שמוצעים ללקוחותיהם.

יש לנו פה שחקן חדש יחסית בעולם ההשקעות הפרטיות, ויש מקום לקחת אותו בחשבון כאלטרנטיבה טובה ונוחה לגיוס הון.

Global FO Report – UBS

UBS מוציאה אחת לשנה דוח על עולם ה- FO, כאשר האחרון התבסס על נתונים של 311 Family Offices שסיפקו אינפורמציה.

כמה מהממצאים המעניינים:

- הרבה חדשים: שני שליש מה- FOs בסקר הוקמו לאחר שנת 2000. ממצא שמחזק את הסברה כי הגידול במספר המשפחות העשירות ב- 20 שנה האחרונות הוא עצום.

- נכסים מנוהלים: בממוצע 808 מיליון דולר ל- FO (700 מיליון ל- Single FO, 1.4 מיליארד ל- Multi FO).

- לוקלי בעיקר: לאחוז קטן עדיין מה- FOs ישנם סניפים נוספים אך המגמה הזו נמצאת בצמיחה. מה שמעניין הוא המאפיין הלוקלי – פתיחת סניפים חדשים לרוב נעשית באותה מדינה או אזור פעילות.

- אקווטי לא סחיר גונב את ההצגה: גידול חד בנתח ההון של המשפחות המוקצה לאקווטי באופן ישיר או דרך פרייבט אקווטי – 22% מההון בממוצע ב- 2017 מושקע בזה. המעבר להשקעות אלו הינו כחלק מהמרדף אחרי תשואות דו ספרתיות בעולם של ריבית אפס.

- קיימות: 38% מה- FOs מעורבים ב- Sustainable Investments כגון – קלינטק, מים, שוויון מגדרי ובריאות.

- ל- FOs במדינות שונות יש טעמי השקעה שונים:

- בצפון אמריקה מעדיפים השקעות בשווקי אקווטי במדינות המפותחות וגם פרייבט אקווטי.

- האירופאים מעדיפים השקעות אלטרנטיביות (50% מהפורטפוליו).

- משפחות מאסיה-פסיפיק מתמקדות בהשקעות בשווקי אקווטי של מדינות מתפתחות.

- FOs בשווקים מתפתחים מעדיפים אגח"ים.

- נדל"ן מהווה 17% בממוצע מהפרוטפוליו (אצל האירופאים – 23%).

המשפחות העשירות מאחורי ה- FOs – מאיפה הכסף?

מיהם המשפחות שעומדות מאחורי ה- FOs -

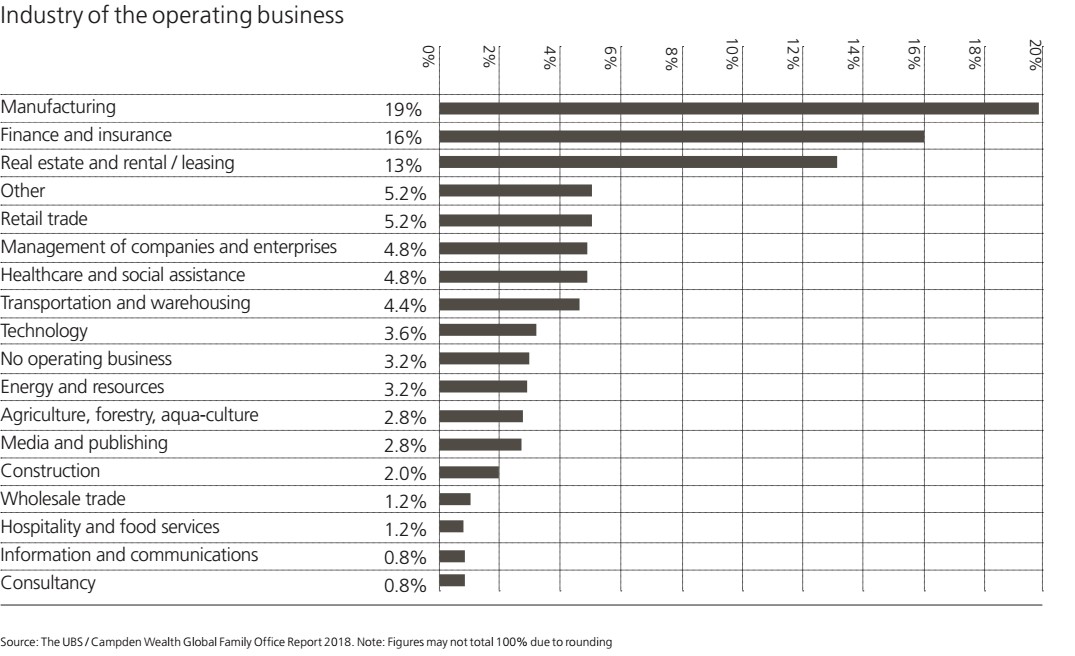

עפ"י הסקר של UBS – הכסף של המשפחות מגיע בעיקר מעסקי תעשייה והפיננסים (גרף להלן).

מעניין שתחום הטכנולוגיה לא נמצא במקומות הראשונים.

כנראה שמי שעשה כסף מטכנולוגיה לא צריך Family Office שינהל לו את ההון.

לעומת זאת משפחות מתחומים מסורתיים כמו תעשייה, זקוקים לליווי וייעוץ לצורך ביצוע השקעות ישירות בחברות לא סחירות.

מאיפה הכסף?

מיהם ה- Family Offices המובילים?

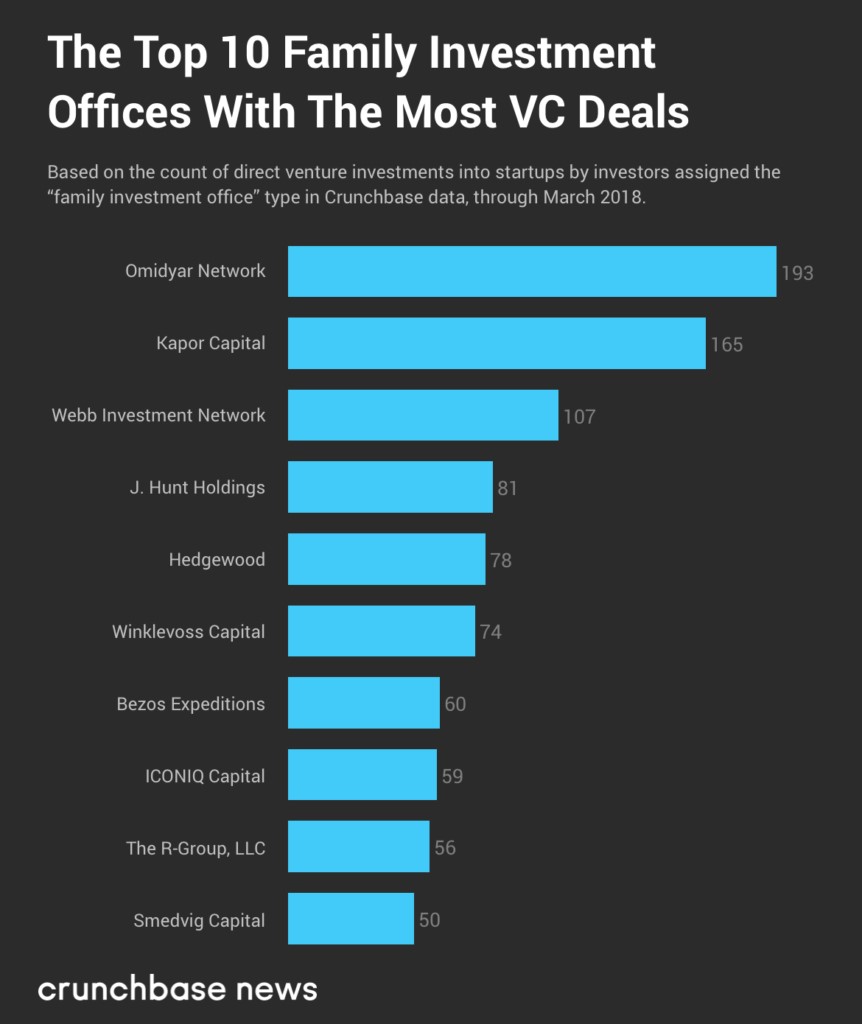

ה- FOs המובילים בעסקאות Venture Capital מוצגים בתרשים להלן, על פי נתוני Crunchbase.

3 המובילים:

Omidyar Network – אם אתם לא מכירים את Pierre Omidyar, אז הוא המייסד של eBay.

נכון להיום מספר ההשקעות גדל – והוא 265.

במה הם משקיעים – בעיקר Education Tech, IT ופינטק.

Kapor Capital – זוכרים את לוטוס? זה שהיה לפני אקסל, אז הממציא של הדבר הזה הוא Mitchell Kapor שמאז הוא משקיע בעיקר בהשקעות Impact Social. נכון להיום – 196 השקעות, בעיקר בתחום ה- Education ו- Software.

Webb Investment Network נוסדה על ידי Maynard Webb שכיהן בתפקידים ניהול בכירים או כדירקטור, ב- eBay, ויזה, Salesforce ו- Yahoo. עד היום – 119 השקעות, תחומי ההשקעה - cloud computing, enterprise software, mobile, marketplaces, e-commerce, crowdsourcing, and consumer Internet.

סיכום

חברות שנמצאות במסלול צמיחה צריכים בשביל להתפתח דבר אחד מרכזי –

כסף.

ולגייס זה אף פעם לא קל, בין אם לחברה בוגרת או סטארטאפ, גם עם הרעיונות הכי פורצי דרך בעולם וביצועים טובים.

כי הדבר שהכי קשה להעריך, מנקודת מבט המשקיע, זה את הסיכון שהכל ילך לפח.

לכן כל משקיע מחליט איזה trade-off הוא עושה בין סיכוי לסיכון, לדוגמא הרבה משקיעים (פרטיים או VCs) יעדיפו להיכנס בסבבים מאוחרים יותר בווליואציה גבוהה יותר, כי זה פחות מסוכן להערכתם.

משקיעים פרטיים באמצעות Family Offices הם שחקן די חדש בשכונה, מאחוריהם עומדות משפחות עשירות שמקצות חלק מהפורטפוליו (כ- 20%) להשקעות באקווטי לא סחיר. חלק הולך להשקעות בקרנות פרייווט אקווטי וחלק להשקעות ישירות בחברות.

יש אימרה ש-

If you saw one family office, you saw one family office

לכל אחד יש את המאפיינים שלו.

בשלוש השנים האחרונות הם ביצעו השקעות בסכומים גדולים, בסבבי השקעה מוקדמים וגם מאוחרים יותר, חלקם הולכים על Social Impact ולאחרים יש מישנה סדורה במה להשקיע.

חוץ מהכסף, חלקם חברות ב- Network של FOs, מה שיכול להביא את השקעות ההמשך, חלקם ירצו להיות בעלי השפעה על האסטרטגיה – וזה לא בהכרח רע לאור הניסיון הניהולי וההצלחה שקודקודי המשפחות הללו צברו לאורך השנים.

זו יכולה להיות אלטרנטיבה לא רעה בכלל למשקיע שקט יחסית, שעשוי לתת גם ערך מוסף דרך קשרים וניסיון.

אם החברה שלכם נמצאת בתהליך צמיחה וזקוקה להשקעה, מוזמנים ליצור איתי קשר.

שתמשיכו לצמוח,

אסף רבקאי